|

|

'부동산 공화국'이자 '서울 아파트 만사형통'인 대한민국에서 가계는 허리띠를 졸라매며 저축하고 대출을 영혼까지 끌어모아 집부터 사는 게 우선이었다. 그 결과 가계가 가진 평균자산 5억4천22만원(2024년 3월말 현재·가계금융복지조사)중 75.2%(4억644만원)가 거주 주택 등 부동산이었고 금융자산은 24.8%(1억3천378만원)에 그쳤다. 한국은행과 통계청의 '2023년 국민대차대조표'를 보면 가계 및 비영리단체의 순자산 구성은 주택(50.3%), 주택 외 부동산(25.2%), 현금·예금(19.1%), 보험·연금(11.5%) 등이었다.

이런 쏠림 구조의 부작용은 극심하다. 급등하는 서울 아파트값이 빚을 내서라도 사야 한다는 불안심리를 부추겨 가계부채 급증으로 이어졌다. 1천929조원의 부채를 짊어진 가계는 소득의 1.75 배에 달하는 빚을 갚느라 소비 여력이 없어 내수 부진을 불러온다. 서울 임차 가구가 월 소득의 22.7%를 임대료로 지출하고 서울에서 내 집을 가지려면 13년간 월급을 한 푼도 쓰지 않고 모아야 한다는 추산은 내수 부진의 진앙이 부동산임을 보여준다.

더구나 주택담보대출 등 급증하는 부채는 작은 외부의 충격에도 금융 불안을 초래할 가능성이 있어 한국경제의 최대 위험 요소다. 한국의 민간 부채가 일본 거품붕괴 직전의 최고 수준에 근접했다는 한국은행의 경고는 흘려들을 일이 아니다. 한은이 부동산시장 불안과 가계부채 급증을 우려해 기준금리 추가 인하를 늦춘다면 부동산시장 불안은 경기회복을 위한 조치를 막는 걸림돌이 되는 셈이다.

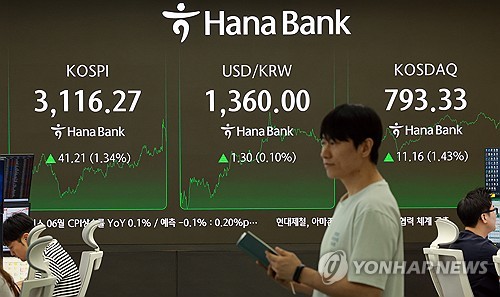

방법은 명확하다. 부동산시장의 안정과 주가 상승이다. 무리한 빚을 내서 지금 집을 사지 않으면 '벼락 거지'가 될 수 있다는 불안감을 해소하고, 여유자금을 국내 주식에 투자해도 안정적인 수익을 내며 자산을 증식해나갈 수 있다는 믿음을 심어주는 일이다. 3일 국회를 통과한 상법 개정안이 그 출발점이 되어야 한다. 며칠 전 한 증권사가 발간한 보고서 제목처럼 '부동산을 뛰어넘는 한국 주식'이 실현되고 '코스피 5,000' 시대가 성큼 다가오기를 기대한다.

hoonkim@yna.co.kr

<연합뉴스>